フリーランスエンジニアは消費税の納税が必要?計算方法も解説!

当ページのリンクには広告が含まれています。

この記事で解決できる悩み

いずみ

いずみこんな悩みを解決できる記事を書きました!

僕は月単価93万円の現役フリーランスエンジニアです。

「フリーランスエンジニアは消費税を払わないといけないのかを知りたい」とお考えではありませんか?

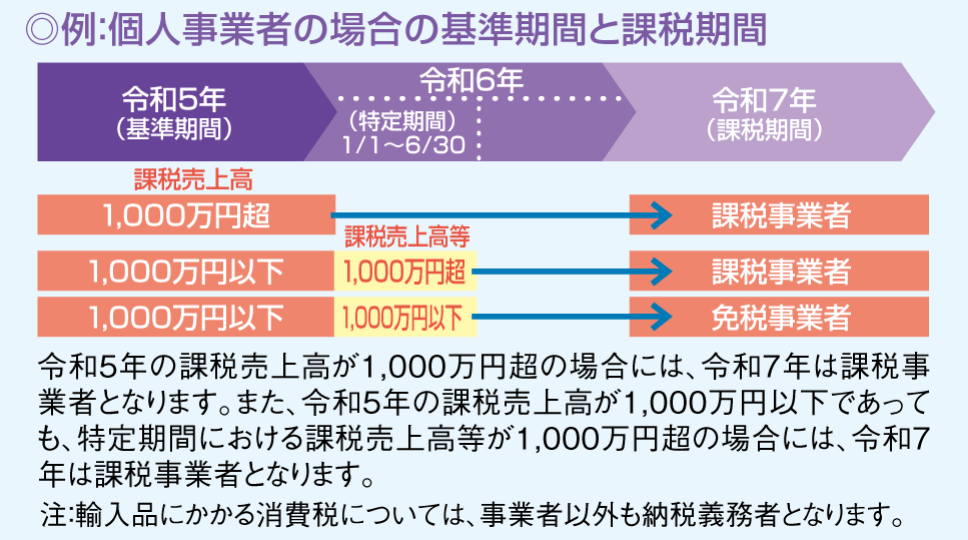

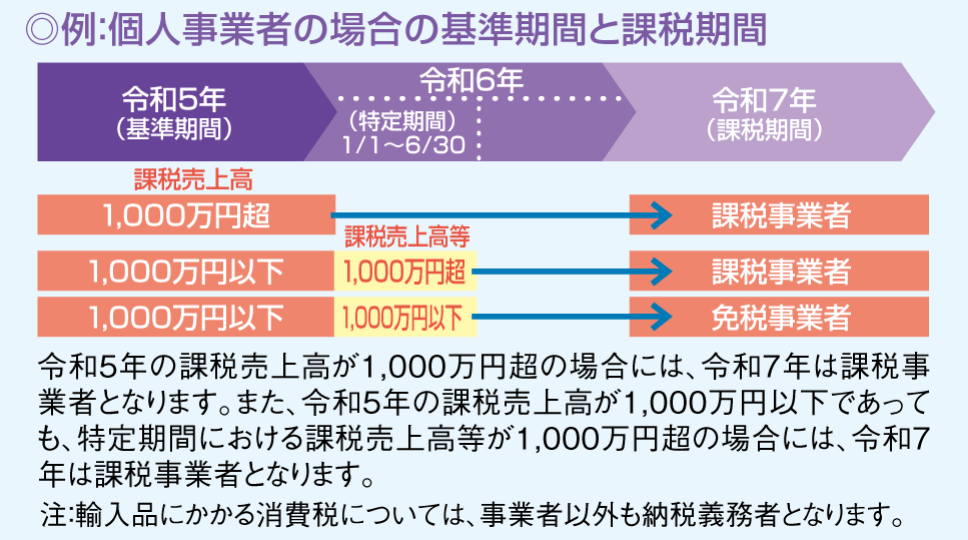

結論から言うと、前々年度の課税売上高が1,000万円を超える場合(※他にも条件あり)は課税事業者となるため消費税を支払う必要があります。

僕は2022年に課税売上高が1,000万円を超えたので2024年が課税期間になり、2025年の3月に消費税を支払うことになります。

詳細は後ほど解説しますが、消費税の仕組みは意外と簡単なのでご安心を♪

ということで、本記事では「フリーランスエンジニアの消費税」について解説していきます。

本記事を読めば、消費税について完璧に理解できるので早速見ていきましょう!

サクッと読み終わるので、ぜひ最後まで読んでくださいね。

スクロールできます

| 【当サイト】おすすめフリーランスエージェント3選 | |||

|---|---|---|---|

| エージェント | 評価 | ポイント | 公式サイト |

レバテックフリーランス | 5.0 | 業界最大級のエージェント。 高単価案件が豊富。 | 公式 |

Midworks | 4.8 | 満足度調査で 3年連続3冠を達成。 | 公式 |

ITプロパートナーズ | 4.6 | 週2〜3向けの案件が豊富。 | 公式 |

\ フリーランスで年収アップ /

よく読まれている記事はこちら!

目次

消費税とは

消費税は、商品やサービスを提供した際に発生する税金のことです。

フリーランスエンジニアの場合、クライアントから報酬を得た際の売上高に対して消費税が課税されます。

本来であれば消費税は納めなければいけませんが、条件を満たしていない場合には納付の義務はありません。

「通常は消費税を納めなきゃいけないけど、年間1,000万円以上の売上がない雑魚エンジニアは免除してあげる」っていう話です(笑)

参考サイト

フリーランスエンジニアは消費税の納税が必要?

結論から言うと、課税売上高が年間1,000万円を超えた場合は納税義務が発生します。

ただし、年間1,000万円を超えた年の翌々年に課税事業者となるので約2年間の猶予があります。

また、特定期間(1/1〜6/30)に課税売上高が年間1,000万円を超えた場合も納税義務が発生します。

↑は国税庁の資料ですが、分かりやすいので参考にしてみてください。

消費税は課税売上高が年間1,000万円を超えるかが基準になります。

ワンポイントアドバイス

フリーランスエンジニアは消費税を貰う側です。

例えば、僕の場合は毎月93万円を報酬として頂いていますが、この93万円は税込で消費税が含まれています。

この消費税は税金なので本来は納めなければいけませんが、あくまで消費税を納めるのは課税事業者のみということになります。

消費税の計算方法

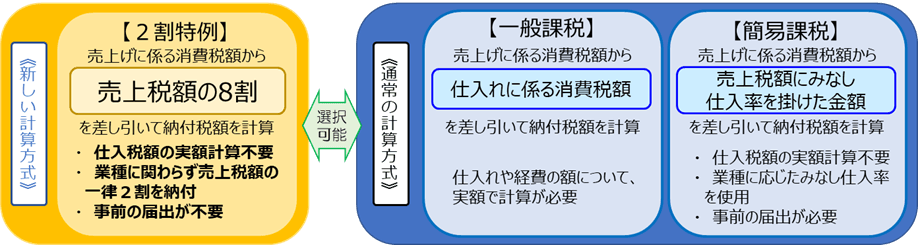

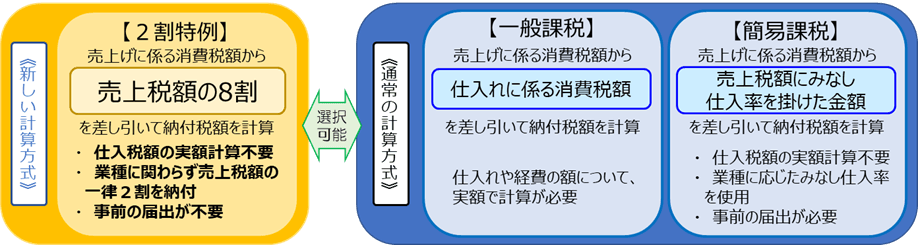

消費税の計算方法は「一般課税」と「簡易課税」の2種類あります。

基本的には一般課税になりますが、基準期間(前々年)の課税売上高が5,000万円以下の場合は簡易課税を選択できます。

また、インボイスの軽減措置として「2割特例」もあるので、3種類の計算方法から選択することになります。

フリーランスエンジニアは簡易課税をおすすめします。

エンジニアのように経費があまり多くない業種は簡易課税の方がお得とされています。

また、簡易課税であればインボイスの保存義務もないので楽チンですよ♪

一般課税(原則課税)

一般課税(原則課税)は、受け取った消費税から支払った消費税を引いて税額を計算します。

課税期間中の課税売上げに係る消費税額-課税期間中の課税仕入れ等に係る消費税額=消費税額

注1:「課税売上げに係る消費税額」、「課税仕入れ等に係る消費税額」については、それぞれ税率の異なるごとに区分して計算した金額を合計します。

注2:中小事業者の方の売上税額の計算については令和5年9月30日までの期間、税額計算の特例が設けられています。

・課税仕入れ等に係る消費税額を控除するには、帳簿及び請求書等の保存をする必要があります。

消費税のしくみ|国税庁

上記にも記載されていますが、一般課税で仕入額控除を受けるには請求書などの保存が必要です。

僕は面倒なのが嫌いなので簡易課税を選択しています(笑)

具体例(課税売上高が2,000万円、課税仕入高が1,000万円の場合)

2,000万円 × 0.1(消費税率)- 1,000万円 × 0.1(消費税率)= 100万円

消費税率は一律10%と仮定しています。

簡易課税

簡易課税は、受け取った消費税に「みなし仕入れ率」を掛けて税額を計算します。

課税売上げに係る消費税額-(課税期間中の課税売上げに係る消費税額×みなし仕入率)=消費税額

消費税のしくみ|国税庁

また、みなし仕入れ率は事業毎に決められており、フリーランスエンジニアは第5種事業に該当します。

| 事業 | みなし仕入れ率 |

|---|---|

| 第1種事業(卸売業) | 90% |

| 第2種事業(小売業等)小売業、農林漁業(飲食料品の譲渡に係る事業) | 80% |

| 第3種事業(製造業等)農林漁業(飲食料品の譲渡に係る事業を除く)、建設業、製造業など | 70% |

| 第4種事業(その他)飲食店業など | 60% |

| 第5種事業(サービス業等)運輸・通信業、金融・保険業、サービス業 | 50% |

| 第6種事業(不動産業) | 40% |

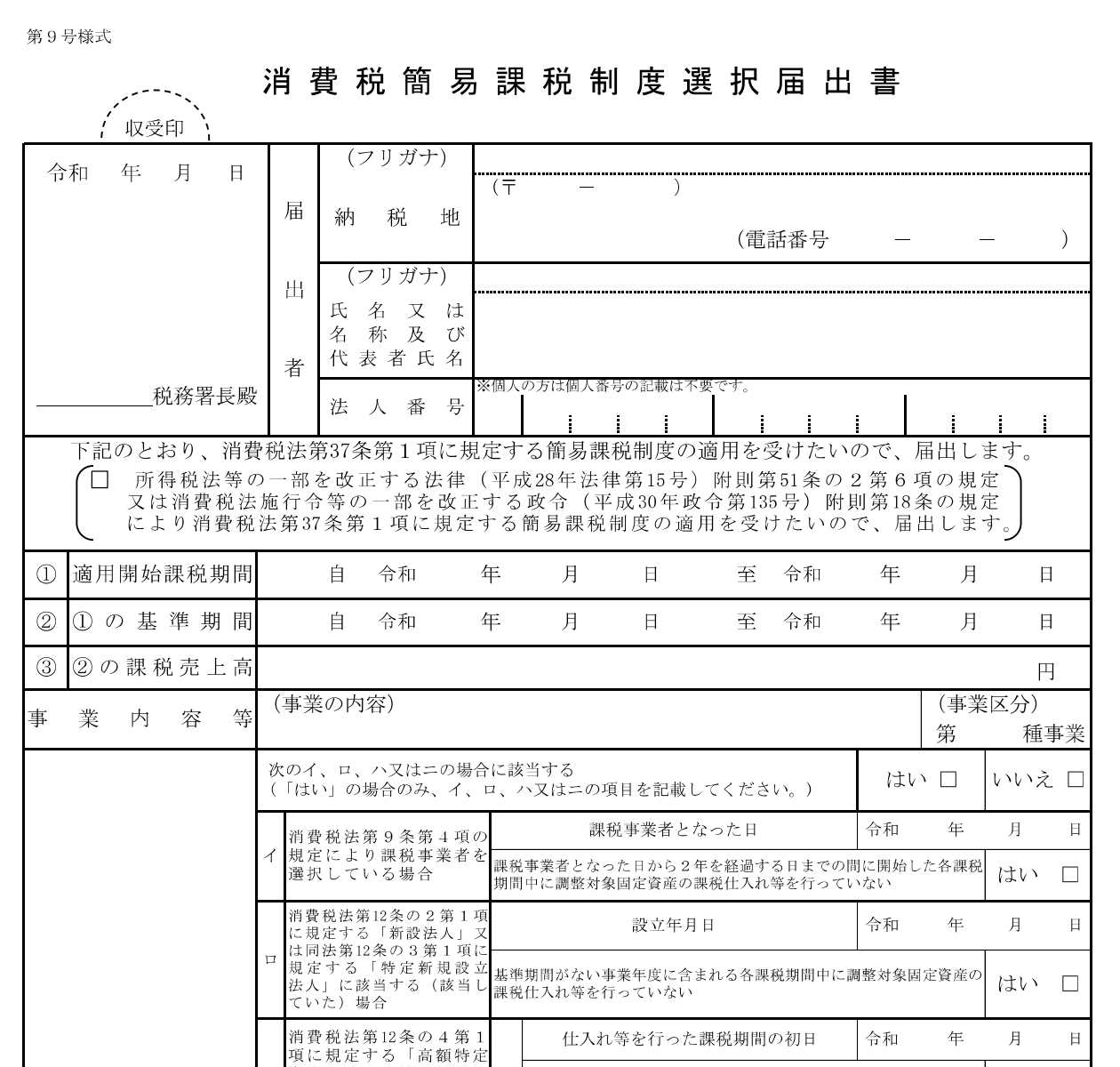

簡易課税を選択するための条件

- 基準期間の課税売上高が5,000万円以下である。

- 課税期間が始まる前日までに「消費税簡易課税制度選択届出書」を提出する。

具体例(課税売上高が1,000万円の場合)

1,000万円 × 0.1(消費税率)- 1,000万円 × 0.1(消費税率)× 0.5(みなし仕入れ率)= 50万円

消費税率は一律10%と仮定しています。

2割特例

2割特例は、インボイス制度をきっかけに課税事業者になった方への特例措置で、受け取った消費税額の8割を控除できます。

課税売上げに係る消費税額-(課税売上げに係る消費税額×80%)= 消費税額

消費税のしくみ|国税庁

2割特例は一般課税・簡易課税どちらであっても適用できます。

インボイス制度の導入でやむなく課税事業者になった方への措置ですね。

ちなみに、インボイスに関係なく課税事業者になる(課税売上高が年間1,000万円を超える)場合は2割特例の対象外です。

なので、僕は2割特例の対象外なのです(悲)

2割特例は2026年9月30日に属する各課税期間までの適用で、それ以降は2029年9月30日までが5割、それ以降は終了となります。

2割特例について詳しく知りたい場合、もしくは納税額を計算したい場合は国税庁のサイトを参照してください。

具体例(課税売上高が500万円の場合)

500万円 × 0.1(消費税率)- 500万円 × 0.1(消費税率)× 0.8 = 10万円

消費税率は一律10%と仮定しています。

【超簡単】課税事業者になるための手順・申告方法

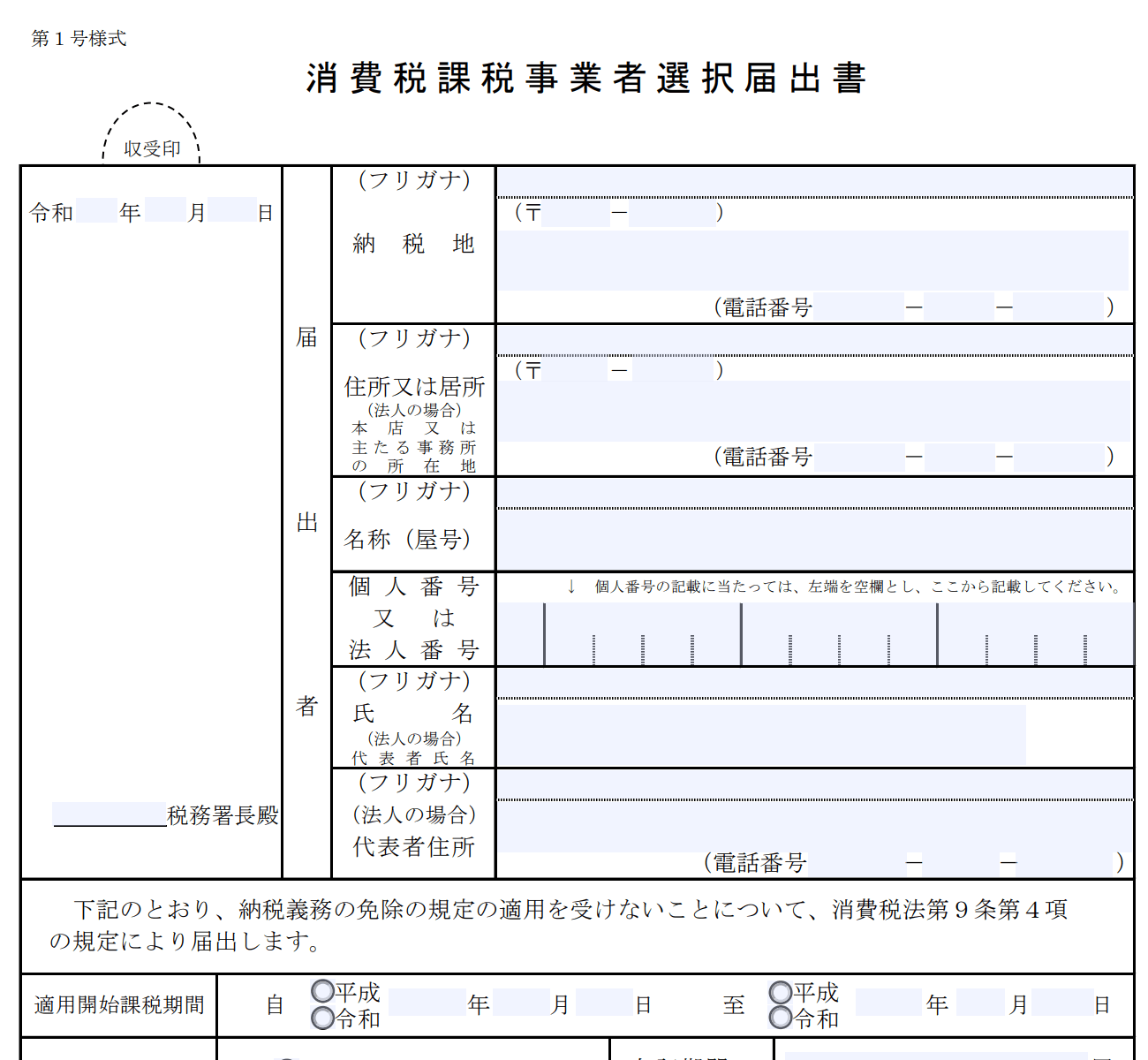

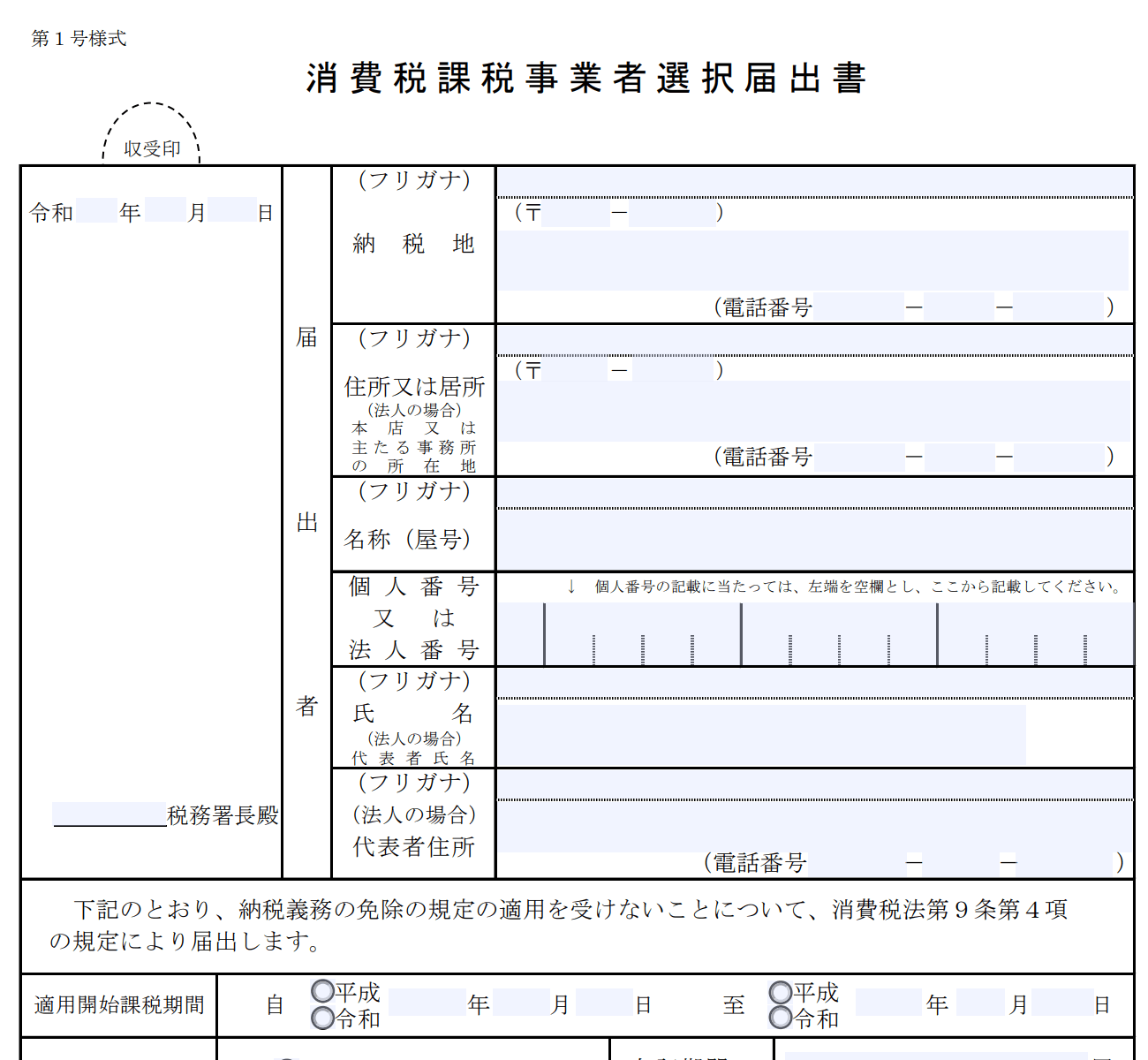

消費税を払う必要がある場合、まずは課税事業者になるための書類を提出する必要があります。

課税事業者になるには「消費税課税事業者選択届出書」を、簡易課税を選択する場合は「消費税簡易課税制度選択届出書」をそれぞれ税務署に提出します。

提出期間は「課税期間の初日の前日まで」なので、例えば2024年が課税期間であれば2023年12月31日までに提出する必要があります。

ちなみにですが、僕が愛用しているfreee

![]()

![]()

ネットで完結するのでわざわざ税務署に行く必要がありません(優勝)

STEP

消費税課税事業者選択届出書を用意する

「消費税課税事業者選択届出書」に必要事項を記載します。

ちなみに、インボイス登録した(適格請求書発行事業者の登録申請書を提出した)場合は自動で課税事業者となり、消費税課税事業者選択届出書を提出したものと判断されます(※2029年9月30日まで)。

僕も「適格請求書発行事業者の登録申請書」で済ませましたよ♪

ワンポイントアドバイス

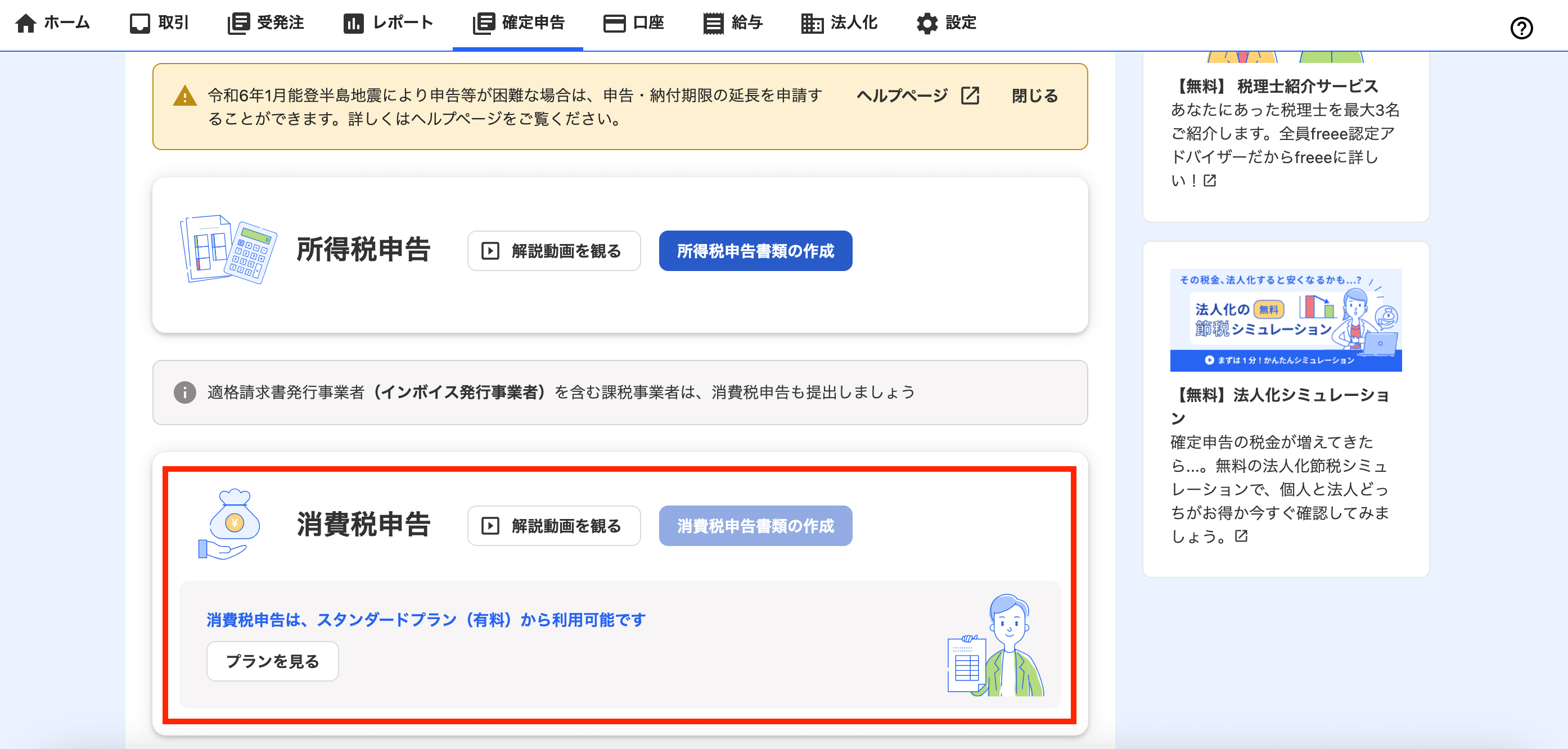

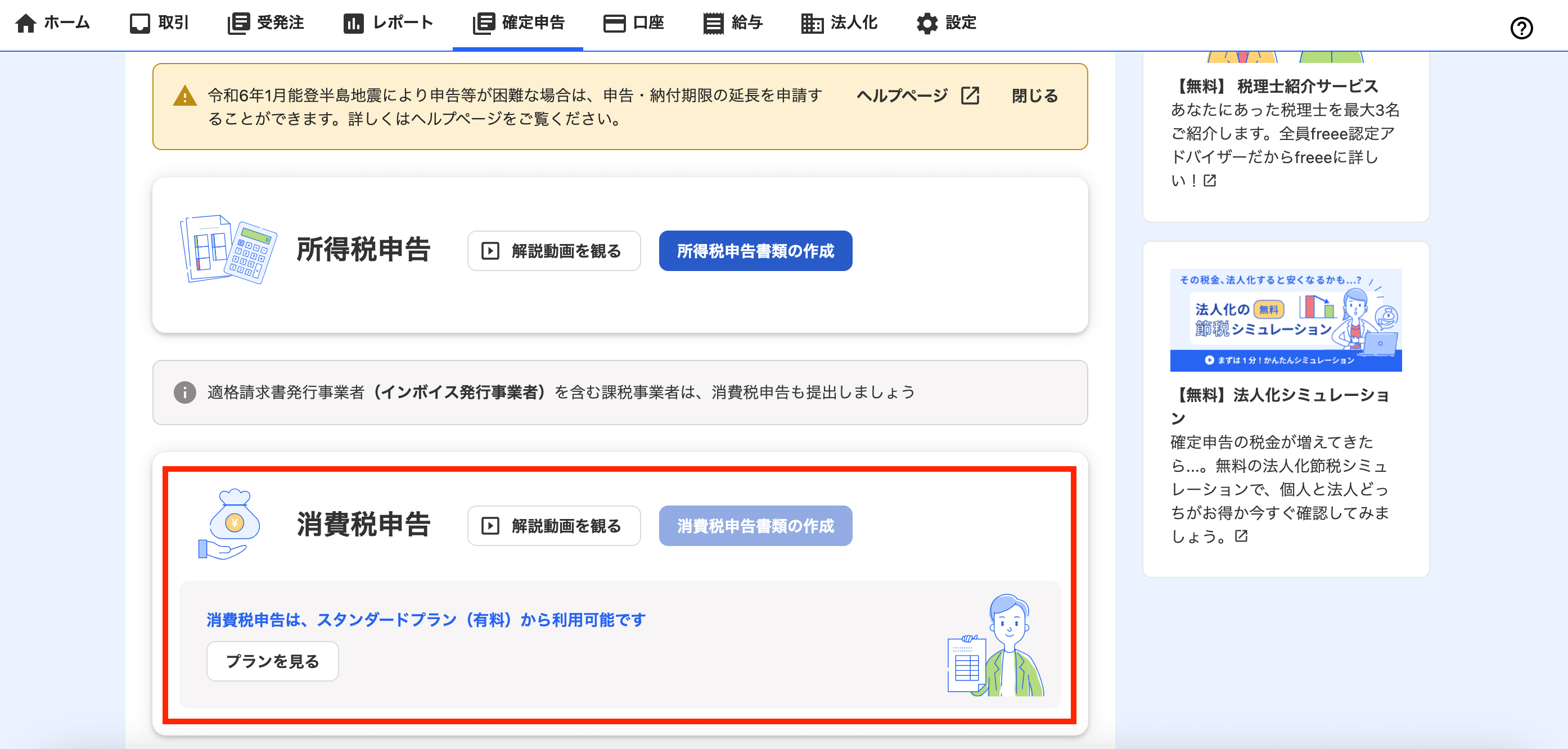

税金に関連する書類は会計ソフトを使えばネット上から提出できます。

僕はfreee

![]()

![]()

とにかく楽ですし時短にもなるのでぜひ使ってくださいね♪

スクロールできます

| 【当サイト】おすすめフリーランスエージェント3選 | |||

|---|---|---|---|

| エージェント | 評価 | ポイント | 公式サイト |

レバテックフリーランス | 5.0 | 業界最大級のエージェント。 高単価案件が豊富。 | 公式 |

Midworks | 4.8 | 満足度調査で 3年連続3冠を達成。 | 公式 |

ITプロパートナーズ | 4.6 | 週2〜3向けの案件が豊富。 | 公式 |

会計ソフトで楽チン!消費税の申告方法

消費税の申告は会計ソフトを使えば簡単です。

STEP

帳簿を付ける

当たり前ですが、ちゃんと帳簿を付けましょう。

本記事では、帳簿の付け方などは割愛しますね。

STEP

消費税に関する各種設定

課税方式や事業区分を設定します。

簡易課税の場合、課税方式で簡易課税を選択する必要があります。

また、事業区分はエンジニアの場合「第5種」になります。

STEP

消費税の申告

あとは消費税を申告すればOKです!

意外と簡単ですよね。

ほんと便利な世の中ですよ…

ワンポイントアドバイス

消費税の申告は3月31日までに済ませる必要があります。

例えば、課税期間が2024年1月1日〜12月31日の場合、翌年の2025年3月31日までに消費税を支払います。

確定申告とは期日が異なるので注意してくださいね。

参考サイト

【必須】フリーランスエンジニアにおすすめな会計ソフト2選

フリーランスエンジニアは確定申告をしなければいけないので、必ず会計ソフトが必要になります。

僕はfreee

![]()

![]()

とにかく使いやすくて不満を感じたことがないです…

初心者でも簡単・ミスなく使える「freee

Good Point

- 「はじめての経理でも簡単・ミスなく使える」というコンセプトのクラウド型の会計ソフト。

- 簿記や会計の知識に自信がない方でも安心。

- 作業時間の大幅短縮、法改正にも完全対応。

※1 スタンダードプランの年払いの場合です。詳細は料金プランを確認してください。

freee

![]()

![]()

簿記や会計の知識がなくても簡単に使えるので、はじめてフリーランスになる方にもおすすめです!

僕がずっと愛用している会計ソフトです。

確定申告もサクッとできちゃう優れもの。

クラウド会計ソフトで第2位のシェア「マネーフォワード

【厳選】フリーランスエンジニアにおすすめなエージェント3選

フリーランスエンジニアになるにはエージェントから案件をもらう必要があります。

僕が実際に利用しているおすすめエージェントを紹介しますね。

エージェントは必ず複数登録してください。

担当者によっては「全然案件紹介してくれない…」みたいなこともあるので…

僕は実際に5つのエージェントを使い回していますよ。

フリーランスを始めるなら「レバテックフリーランス

Good Point

- 業界最大級の案件数。

- 業界トップクラスの高単価報酬、低マージン(平均年収862万円)。

- 案件参画中のフォローの充実。

※詳細は「【業界最大手】レバテックフリーランスとは?メリットや利用手順を解説!」を参照。

レバテックフリーランス

![]()

![]()

とにかく案件数が多いので、とりあえず登録しておけば間違いないエージェントです!

僕もはじめてフリーランスの案件を貰ったのはレバテックフリーランス

![]()

![]()

保有している案件数が多いので、業務経験がなくても何かしらの案件は紹介してもらえますよ(僕はJavaの経験3年でも案件を貰えました)。

手厚い保障を重視したいなら「Midworks

Good Point

- 手厚い保障で正社員並みの安心感。

- 還元率60%超え&単価公開でクリアな契約。

- 給与保障制度(審査あり)。

Midworks

![]()

![]()

フリーランスを目指しているけど不安な方や保障を重視したい方におすすめです。

僕も何度か案件を紹介してもらいました。

自分のスキルに合った案件を紹介してもらえましたし、電話のやり取りも非常に丁寧でした。

週2〜3日の案件探しなら「ITプロパートナーズ

Good Point

- IT案件に特化したフリーランスエージェント。

- 週2〜3日の案件が豊富。

- リモート案件が多く、直エンドなので単価も高い。

※詳細は「【週2・3案件】ITプロパートナーズとは?メリットや利用手順を解説!」を参照。

ITプロパートナーズ

![]()

![]()

週2〜3日から参画できる案件が豊富なので、起業したい人にもおすすめです。

週2〜3日の案件はある程度スキルがないと紹介してもらえない印象です。

とはいえ、週5の案件ももちろんありますし、僕が利用した時は迅速・丁寧に対応していただきました!

よくある質問

課税事業者から免税事業者へ戻るにはどうすればいいですか?

課税売上高が年間1,000万円未満となった場合は免税事業者に戻ることができます。

免税事業者に戻るには「消費税課税事業者選択不適用届出書」を提出する必要があります。

また、すぐに免税事業者に戻れるわけではなく、書類提出後の2年間は課税事業者のままとなります。

仕入税額の還付は受けられますか?

支払った消費税の方が多かった場合、確定申告によって税金が還付されます。

詳しくは「No.6613 免税事業者と仕入税額の還付|国税庁」を参照してください。

まとめ

今回は、「フリーランスエンジニアの消費税」について解説しました。

以下が本記事のまとめになります。

消費税は忘れず申告しましょうね♪

最後までお読みいただき、ありがとうございました!

よく読まれている記事はこちら!

スクロールできます

| 【当サイト】おすすめフリーランスエージェント3選 | |||

|---|---|---|---|

| エージェント | 評価 | ポイント | 公式サイト |

レバテックフリーランス | 5.0 | 業界最大級のエージェント。 高単価案件が豊富。 | 公式 |

Midworks | 4.8 | 満足度調査で 3年連続3冠を達成。 | 公式 |

ITプロパートナーズ | 4.6 | 週2〜3向けの案件が豊富。 | 公式 |

- 他サイトも見てね